Thẻ tín dụng Eximbank 8,5 triệu bị đòi 8,8 tỷ đồng: Nhiều ngân hàng “vạ lây”

(Thị trường tài chính) - Trong bối cảnh tín dụng ảm đạm, thu nhập ngoài lãi được kỳ vọng sẽ phục hồi trên nền thấp của năm 2023. Tuy nhiên, mảng này dự báo vẫn có những khó khăn nhất định, trong đó, vụ việc thẻ tín dụng 8.5 triệu bị đòi nợ 8.8 tỷ của Eximbank (EIB), nhiều ngân hàng khác cũng sẽ bị ảnh hưởng, khó tăng trưởng thu nhập từ phí thẻ, tương tự như vụ bảo hiểm năm 2023.

Lợi nhuận trước thuế tăng chậm

Báo cáo ngành Ngân hàng năm 2024 của Công ty CP Chứng khoán VPBank (VPBankS) vừa phát hành cho thấy, hết năm 2023, trung bình các ngân hàng niêm yết hoàn thành 85% kế hoạch kinh doanh lợi nhuận trước thuế năm 2023 (loại trừ trường hợp lỗ lũy kế của Ngân hàng Quốc Dân (NCB- Mã CK: NVB). Chỉ có 10/27 ngân hàng đạt 100% trở lên trong việc hoàn thành kế hoạch kinh doanh lợi nhuận trước thuế 2023.

Nhiều ngân hàng bị ảnh hưởng bởi vụ việc thẻ tín dụng Eximbank từ 8 triệu thành 8,8 tỷ đồng

Lợi nhuận trước thuế tăng trưởng 3.8% so với năm trước, mức thấp nhất trong 10 năm trở lại đây. Năm 2024, VPBankS dự báo lợi nhuận trước thuế toàn ngành ngân hàng niêm yết sẽ tăng trưởng ở mức 15% yoy, tương đương đạt 293,650 tỷ với giả định Ngân hàng Nhà nước không tăng lãi suất trong năm 2024 và các ngân hàng lớn trong danh sách theo dõi của chúng tôi đẩy được 90% room tín dụng được giao từ đầu năm.

Điểm sáng của tăng trưởng tín dụng 2023 là hoàn thành xuất sắc 13.78% trên mục tiêu là 14% trong bối cảnh tín dụng ảm đạm trong năm.

Đặc biệt, trong quý 4 /2023, tăng trưởng tín dụng rất tích cực ở một số ngân hàng tư nhân bán lẻ. Ví dụ, VPB (từ 17.1% quý 3 lên 26% quý 4), ACB (từ 8.7% ở quý 3 lên 17.9% vào quý 4), HDB (từ 11.5% quý 3 lên 31.8% vào quý 4), VIB (5.5% với 4.5% chỉ trong quý 3 và quý 4 tăng lên 14.2%), cho thấy dấu hiệu phục hồi từ niềm tin người tiêu dùng và nhu cầu tín dụng cả các hộ kinh doanh. Trung bình tăng trưởng tín dụng của khối ngân hàng tư nhân là 16.9%, cao hơn nhiều so với khối ngân hàng TMCP Quốc doanh là 14.2%.

Nhiều ngân hàng bị ảnh hưởng bởi vụ việc thẻ tín dụng Eximbank

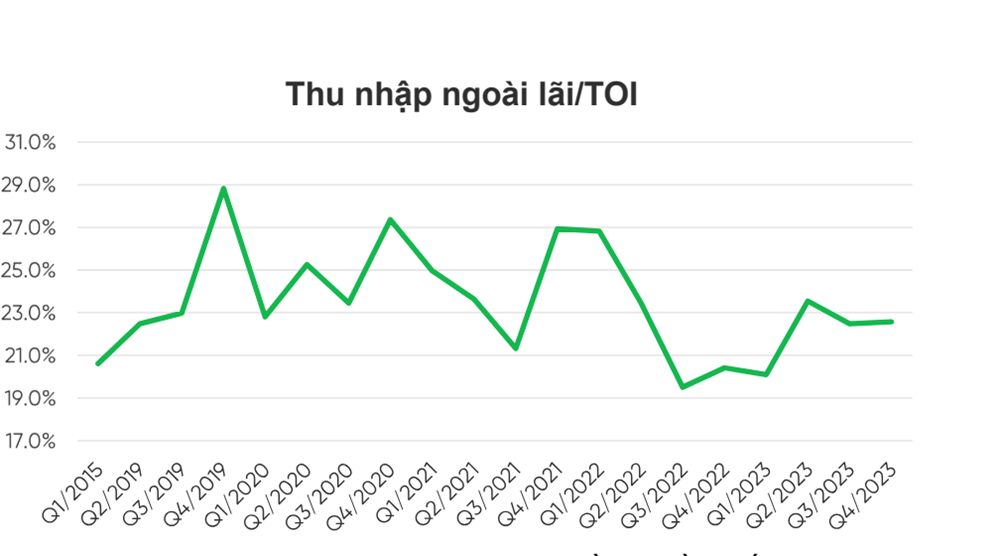

Thu nhập ngoài lãi được kỳ vọng sẽ phục hồi từ nền thấp của năm 2023 nhưng VPBankS cho rằng, chỉ nên kỳ vọng thu nhập đến từ mảng đầu tư và dịch vụ thanh toán, thu nhập khác từ việc xử lý nợ sẽ đóng góp tốt vào cơ cấu thu nhập ngoài lại.

Với vụ việc thẻ tín dụng 8.5 triệu bị đòi nợ 8.8 tỷ của Eximbank (EIB), nhiều ngân hàng khác cũng sẽ bị ảnh hưởng, khó tăng trưởng thu nhập từ phí thẻ, tương tự như vụ bảo hiểm năm 2023.

Ví dụ, với Ngân hàng Quốc tế (VIB) là một ngân hàng hoạt động hiệu quả: CIR TOP 4 thị trường nhờ chuyển đổi số toàn diện, NIM cao chỉ sau VPB và duy trì tốt trong 2023, TOP 4 ROA và TOP 2 ROE toàn ngành liên tục trong nhiều năm, xử lý nợ xấu tốt trong năm vừa rồi khi thu nhập xử lý nợ tăng 84% yoy. 2. Tiềm năng tăng trưởng tín dụng lớn, danh mục đầu tư vào trái phiếu doanh nghiệp ít so với ngành và các ngân hàng định hướng bán lẻ khác, tương tự ACB. Hài hòa giữa cổ tức và tăng trưởng.

Tuy nhiên, rủi ro đầu tư theo khuyến nghị của VPBankS với VIB là vụ việc về thẻ tín dụng do EIB gây ra ảnh hưởng tiêu cực chung cho sản phẩm thẻ tín dụng toàn ngành. Tăng trưởng tín dụng phải thỏa hiệp với chất lượng tài sản nên chất lượng tài sản có thể suy giảm dẫn đến trích lập dự phòng tăng mạnh hơn. Mảng cho vay ô tô bị ảnh hưởng do yếu tố vĩ mô không hỗ trợ.

Mảng bảo hiểm chung toàn ngành, vẫn khó có thể kỳ vọng nhiều do thị hiếu người dân còn chưa hiểu sản phẩm kỹ và việc thắt chặt chi tiêu sẽ khó hướng người dân vào việc đầu tư vào sản phẩm tài chính không thiết yếu như bảo hiểm nhân thọ. còn nhiều khó khăn cho việc bán chéo bảo hiểm. Chúng tôi dự báo sang 2024, tỷ lệ thu nhập ngoài lãi/thu nhập hoạt động toàn ngành có thể đi ngang và phục hồi nhẹ trong khoảng 22-25%.

Khó khăn tiếp diễn ở nửa đầu năm 2024, hy vọng tia sáng ở nửa cuối năm.

Năm 2024, mục tiêu tăng trưởng tín dụng là 15% và được giao hết cho các ngân hàng để phát huy tối đa tính linh hoạt. “Chúng tôi đang dự phóng với kịch bản các ngân hàng đẩy được khoảng 90% room tín dụng thì chúng ta sẽ có tăng trưởng tín dụng 2024 khoảng 14.83%. Về kế hoạch kinh doanh tăng trưởng tín dụng, trung bình các ngân hàng dự kiến tăng trưởng tín dụng khoảng 16%, trong đó có một số ngân hàng lớn đặt chỉ tiêu tăng trưởng dưới mức tăng trưởng tín dụng mục tiêu của Chính phủ như ACB, LPB, TPB, VCB. Các ngân hàng tư nhân vẫn duy trì kế hoạch kinh doanh tăng trưởng tín dụng cao là các ngân hàng có room lớn như HDB, MBB, VIB, VPB.

NIM kỳ vọng tạo đáy trong quý 3 vừa qua và sẽ đi ngang hoặc phục hồi nhẹ vào Q4/2023 trở đi. Xu hướng giảm NIM tiếp diễn ở 8/27 ngân hàng vào Q4/2023 nhưng mức độ và số lượng giảm cũng giảm đáng kể khi 22/27 ngân hàng vào Q2/2023 và 16/27 vào Q3/2023. Mức độ thu hẹp của NIM rõ ràng hơn ở nhóm ngân hàng hạ lãi suất cho vay để tăng mạnh TTTD vào quy cuối năm như MBB, MSB, TCB, VCB. Mức NIM toàn ngành 2023 đang ở mức 3.5%, thấp hơn 20 bps so với dự báo của chúng tôi từ đầu năm. Năm 2024, chúng tôi kỳ vọng NIM phục hồi lên mức 3.75%, đồng thời các ngân hàng lớn sẽ lấy lại được mức NIM cao hơn.

Chất lượng tài sản kỳ vọng đi ngang: Tỷ lệ nợ xấu trung bình của các ngân hàng niêm yết đang ở mức 2% (giảm 20 bps so với quý trước) nhưng nợ xấu nội bảng của hệ thống các TCTD đến cuối năm 2023 là 4.55%, tăng so với mức 2.03% vào cuối năm 2022. Phần tăng chủ yếu do ảnh hưởng nặng nề từ sự kiện của ngân hàng SCB với Vạn Thịnh Phát. Sự kiện này đòi hỏi sự chung tay của toàn ngành để tháo gỡ và xử lý nên sẽ gây ảnh hưởng chung cho ngành về CLTS trong thời gian tới. Mảng cho vay bất động sản và xây dựng hàng năm thường tăng mạnh ở Q2 nhưng với năm nay đặc biệt Q3 và Q4 vẫn tiếp diễn tình trạng tăng cao.

Kỳ vọng các ngân hàng cải thiện về NIM do mặt bằng lãi suất thấp làm giảm chi phí vốn và có động lực cho vay từ FDI (do việc nâng cấp quan hệ Đối tác chiến lược toàn diện với Hoa Kỳ và Nhật Bản), XNK (kỳ vọng nhu cầu nhập khẩu của thế giới phục hồi), và nhu cầu vay trong nước phục hồi (chính sách giảm thuế VAT và các chính sách hỗ trợ thị trường khác). Các rủi ro bao gồm việc thị trường BĐS vẫn đóng băng, các SP đầu tư không hấp dẫn NĐT do các NĐT còn e ngại về các sản phẩm trái phiếu doanh nghiệp bảo hiểm nhân thọ, và cuối cùng là Áp lực xử lý nợ xấu vẫn còn lớn.

Về mặt định giá, cả P/E và P/B ngành đều chưa chạm tới mức trung bình từ 2013 nên ngành vẫn đang giao dịch ở mức khá hấp dẫn. Trong ngắn hạn sẽ có những biến động, rung lắc nhất định, tuy nhiên, chúng tôi kỳ vọng tăng trưởng lợi nhuận và theo đó là vốn chủ sở hữu phục hồi dần trong quý cuối năm và tăng trưởng 2024 mạnh hơn trên nền thấp của 2023 thì định giá 2024 sẽ quay lại mức hấp dẫn từ 8.6 đến 9.4 lần P/E (so với P/E trung bình 12 lần) và 1.3-1.6 lần P/B (so với P/B trung bình 1.8 lần). Đối với ngành Ngân hàng có quan hệ rất mật thiết tới nền kinh tế, VPBankS khuyến nghị nhà đầu tư đầu tư cho trung và dài hạn.